Neste guia, vamos explicar exatamente o que é a inflação e porque esse termo está tão presente em nossas vidas, além de como ela funciona, como pode ser medida e comparada com outros países e quais as consequências de uma taxa de inflação alta para os cidadãos.

O que é inflação?

Vamos começar do princípio: inflação é a palavra usada para representar o aumento geral dos preços de bens e serviços em um país sem que ocorra uma valorização da moeda nacional. Ou seja, quando há um aumento no custo de vida e uma redução do poder de compra de uma população. Lembra do quanto você conseguia comprar com 5 reais quando era criança? E quanto esses 5 reais compram agora? Pois é — isso é inflação. E não é necessário nem olhar tão fundo no passado: o que você gastava no supermercado, ou quanto pagava em aluguel, escola ou faculdade, academia, entre outros produtos e serviços no mercado, há um ano, compra as mesmas coisas atualmente? Vale a pena ressaltar que o aumento nos preços não significa necessariamente algo ruim, especialmente quando é espaçado ao longo dos anos e vem com reajustes nos salários, da mesma forma que uma queda não significa sempre algo ruim — comerciantes ganhando menos do que investiram no estoque diário pode gerar uma bola de neve num médio prazo. O grande problema é quando há uma alta (ou queda) mais rápida do que pode ser absorvida, levando a nação a uma crise econômica.

Causas da inflação

Existem diversas causas para um aumento da inflação, agrupadas em quatro grandes categorias:

Aumento da demanda;Aumento dos custos de produção;Aumento de emissão de moeda;Inércia inflacionária.

No entanto, dificilmente a causa da inflação será uma só, uma vez que geralmente um problema está relacionado (ou acaba gerando) a outros.

Aumento da demanda

A lei de oferta e demanda é uma das mais básicas do capitalismo: quando a oferta é maior que a demanda, os preços caem; quando a procura é maior que a oferta, os preços aumentam. Quando essa relação está em equilíbrio, tudo está bem. No entanto, quando uma população passa a ter mais renda (ou a moeda valoriza) de forma rápida — e, consequentemente, a procura (ou demanda) aumenta subitamente — a oferta geralmente não consegue acompanhar a demanda, o que acaba elevando os preços e a inflação. Uma boa maneira de exemplificar esse descompasso é o mercado de trabalho atual. Há uma alta procura por profissionais de tecnologia no mundo todo, inclusive no Brasil, mas não existem tantos profissionais disponíveis para suprir essa demanda. Assim, os salários desses profissionais acabam subindo internacionalmente. Da mesma forma, se há uma seca num período que geralmente é de chuva e prejudica a colheita prevista, os preços desses produtos vão aumentar, porque a procura seguirá a mesma, mas haverá menor disponibilidade.

Aumento dos custos de produção

Um cenário semelhante, e muitas vezes conectado, ao da inflação por aumento de demanda é o aumento dos custos de produção, pois também impacta a relação de oferta e procura mencionada previamente. Quando há um aumento repentino no custo de produção de certos produtos ou mercadorias (como aumento salarial ou de impostos, ou então problemas de escassez, ou fornecimento de matérias-primas, por exemplo), as empresas tendem a repassar esse custo ao consumidor. Isso faz com que eles sejam vendidos por preços mais elevados, aumentando assim a inflação. Alguns exemplos são o aumento do preço da energia elétrica (consequentemente, toda indústria que utiliza eletricidade na sua produção pagará mais caro, o que significa um eventual repasse de custos para possíveis intermediários e, principalmente, para o consumidor final), ou de combustíveis (uma vez que a logística de transporte de produtos e pessoas depende muito das rodovias). Em algum desses casos, se o produtor eventualmente decide fabricar menos produtos devido ao aumento do custo das matérias-primas ou qualquer outro motivo, haverá menor disponibilidade no mercado, se tornando insuficiente para suprir a demanda. É dessa forma que o aumento dos custos de produção pode se relacionar ao aumento da demanda — e elevar os índices de inflação no país.

Aumento de emissão de moeda

Em alguns casos, o governo pode impactar o aumento (assim como diminuição) da inflação. Quando acontece dos gastos serem maiores que os arrecadamentos, as vezes é necessário emitir mais papel-moeda (imprimir mais dinheiro) para acertar as contas. No entanto, quando isso acontece, há uma maior quantidade de dinheiro circulando no país, porém ele não tem lastro, isto é, não está associado a um aumento de geração de riqueza real. Assim, a situação pode se tornar complicada rapidamente, uma vez que se tem mais dinheiro circulando, não associado à riqueza do país, mas sem haver também um aumento na oferta de produtos e serviços, gerando aumento nos preços. Já deu para entender como essas categorias estão interconectadas, né?

Inércia inflacionária

Última da nossa lista, a inércia inflacionária é o processo em que a inflação passada se reflete nos preços de bens e serviços atuais. Isso normalmente acontece devido à indexação, mecanismo que reajusta, de forma automática, preços, salários, benefícios assistenciais, assim como de certos bens e serviços especificados em contrato (como aluguéis) ou administrados (energia elétrica, por exemplo). Nesse caso, o objetivo é recompor a renda da população, corroída justamente pela inflação. No entanto, esse tipo de indexação pode gerar uma retroalimentação dessa mesma inflação, se tornando uma bola de neve.

Então, como a inflação é calculada?

Como são diversos os fatores que podem gerar alta na inflação de um país, é preciso avaliar uma série de índices para acompanhar sua variação. Um dos principais medidores é o IPCA (Índice Nacional de Preços ao Consumidor Amplo), que acompanha a variação de preços de um conjunto específico de produtos e serviços consumidos por famílias que recebem entre 1 e 40 salários mínimos. O “amplo” no nome está relacionado ao seu objetivo de abranger 90% da população urbana brasileira. Além disso, ele é calculado mensalmente pelo IBGE (Instituto Brasileiro de Geografia e Estatística). Outro índice utilizado para medir a inflação é o INPC (Índice Nacional de Preços ao Consumidor), que mensura a flutuação dos preços dos produtos de bens e serviços para famílias com renda de até cinco salários mínimos. Por causa disso, esse medidor serve como termômetro para os reajustes feitos no salário mínimo. O IGP (Índice Geral de Preços), medido pela Fundação Getúlio Vargas (FGV), também é utilizado, dessa vez com propósito bastante específico e focado no atacado e varejo: registrar a alta dos preços durante todo o processo de produção (desde a matéria-prima utilizada até a versão final do bem ou serviço ofertada ao consumidor). A taxa Selic (Sistema Especial de Liquidação e Custódia), por sua vez, está relacionada aos juros da economia brasileira. Segundo o Banco Central (Bacen), trata-se da taxa média ajustada dos financiamentos diários apurados no sistema para títulos federais. Isso significa que o percentual da Selic indica o quanto o governo paga de juros às pessoas que compram títulos de dívida pública do Tesouro Nacional. A Selic pode ser usada pelo governo para controlar a inflação, estimulando ou desestimulando o consumo baseado no custo de crédito. Assim, se a Selic é diminuída, a taxa básica de juros, assim como os investimentos em poupança, renda fixa e títulos públicos, passam a render menos, enquanto os empréstimos ficam mais baratos num geral. Essa é uma tática usada pelo governo para estimular o consumo e a produção, uma vez que a população é desestimulada de poupar e o crédito se torna mais acessível. No entanto, pensando no longo prazo, isso poderia gerar uma nova inflação, de aumento de demanda. Além destes, existem diversos outros medidores para avaliar os índices de inflação, como o IGP-10 (Índice Geral de Preços – 10), IGP-M (Índice Geral de Preços – Mercado), IPA (Índice de Preços no Atacado), e o IPC-Fipe (Índice de Preços ao Consumidor).

Consequências da inflação

A principal consequência da inflação, como você já deve ter percebido, é a queda do poder de compra de uma população inteira ao longo do tempo, devido ao aumento do preço de produtos e serviços e da desvalorização da moeda. Prolongada e fora de controle, a inflação pode desestimular setores da economia, e até mesmo empresas estrangeiras, a realizar investimentos no país, agravando assim a crise e gerando mais incertezas quanto aos rumos da nação. Além disso, a inflação tem um impacto direto nos investimentos. Para saber quanto realmente rendeu uma aplicação, é necessário descontar a inflação do total acumulado. Assim, se um investimento deu um retorno de 13% e a inflação nesse período foi de 5%, o rendimento real é de 7%. No entanto, se a inflação foi maior que 13%, a pessoa na realidade perdeu dinheiro. Isso pode acontecer com aplicações atreladas à Selic, caso a taxa fique abaixo da inflação.

Qual é a inflação no Brasil hoje?

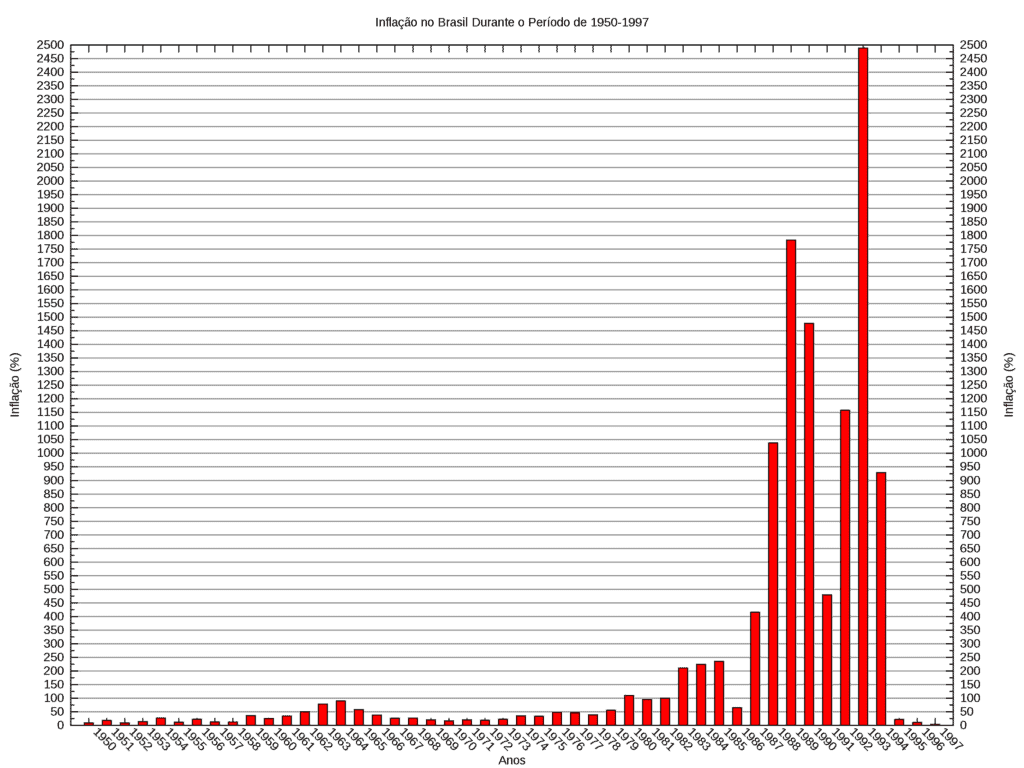

Como comentamos, a inflação muda de acordo com a economia (e medidas adotadas) em cada lugar. Assim, existem países que vivem com uma taxa relativamente baixa e outros que estão acostumados a viver com índices maiores. Um exemplo disso é a Zona do Euro (países europeus que adotaram o uso da mesma moeda). Em julho deste ano, a inflação na região fixou-se em 8,9% (em janeiro, a taxa era de 5,6%), enquanto em julho de 2012, a taxa era de 2,4%. Esses são países acostumados a viver com índices mais baixos, por isso o valor de 8,9% em julho pode ser considerado alto para a região. No Brasil, por sua vez, temos um histórico clássico de inflação, com um aumento desenfreado entre os anos 1980 e 1990, chegando a 2.400%. Em julho de 2012, a taxa era de 5,84% (3,44% acima da Zona do Euro), enquanto em julho deste ano ficou na casa dos 7,1% (abaixo da Zona do Euro). Para 2023, a estimativa é que a inflação chegue a 5,36%, enquanto para 2024 e 2025, as projeções são de 3,3% e 3%, respectivamente.

Histórico brasileiro

A inflação tem sido um dos principais problemas da economia brasileira já há algum tempo. Durante a década de 1940, cuja primeira metade foi palco para a Segunda Guerra Mundial, preços subiram em 215,6% entre 1940 e 1949 (uma média de 12,2% ao ano). Vale ressaltar, no entanto, que apesar na alta da inflação ao longo dessa década, ela pode ser divida em duas etapas: a primeira, até 1944, com taxas elevadas e crescentes, e a segunda, a partir de 1945, com taxas moderadas (o governo congelou os preços das moedas estrangeiras para evitar maiores impactos internos) Na década seguinte, no entanto, a inflação chegou a 460% (com taxas anuais oscilando entre 12% e 40%), encerrando o ano de 1959 com uma taxa de 40%. Com uma grande diferença entre os índices no ínicio e no final da década, muitos esperavam que os anos 1960 trouxessem um novo fôlego, mas não foi isso o que aconteceu. Logo no início da década de 1960, os preços subiram muito rápido, elevando a inflação de 30% em 1960 para mais de 90% em 1964. Foi nessa época que novas políticas de estabilização, baseadas em controles de preços, equilíbrio das finanças governamentais e redução dos salários, surgiram, promovendo um recuo persistente da inflação nos anos seguintes, encerrando o ano de 1969 em torno de 19%. Isso coincide com a fase que ficou conhecida como o “milagre brasileiro”, começando em 1968 e se estendendo até 1973. Nessa época, a ditadura militar aproveitou os altos preços do petróleo para explorar suas vantagens, visando acelerar a industrialização brasileira e o crescimento econômico. No entanto, no cenário externo, a situação mudou a partir de 1973, quando aconteceu o Primeiro Choque do Petróleo. Os países produtores pararam de vender petróleo para aliados de Israel, quadruplicando o preço do barrril em um ano. Os Estados Unidos, por sua vez, elevaram os juros do mercado internacional e reduziram as remessas de dinheiro para países em desenvolvimento como uma forma de aguentar o aumento do petróleo. Assim, o Brasil deixou de receber empréstimos e começou a pagar juros exorbitantes. Como consequência, houve arrocho salarial, desvalorização cambial e redução do poder aquisitivo da população. Assim, o país fechou a década com uma inflação de 80%. O Brasil entrou nos anos de 1980 com uma grande experiência em lidar com longos períodos de instabilidade econômica, mas isso de nada adiantou para lidar com a alta inflação. Mesmo com medidas como prefixação da taxa de câmbio, correção monetária e um redutor sobre as taxas de juros, a inflação continuou crescendo, chegando ao patamar de 100% em 1981 e 1982 e 200% em 1983-85. A desvalorização da moeda nesse período chegou a tal ponto que, eventualmente, os produtos nos supermercados (ou outras lojas) eram reajustados mais de uma vez ao dia. Apesar de algumas tentativas de estabilização entre 1986-89, com o Plano Cruzado sendo lançado em 1986 e o Plano Verão em 1989, incluindo a introdução e criação de uma nova moeda, o Cruzado Novo, a década encerrou com uma taxa de 1.999% (apenas em dezembro deste ano, a inflação mensal foi de 50%). Assim, não é de se espantar que esse período ficou conhecido como “a década perdida”.

Hiperinflação no Brasil

A década de 1980 trouxe uma faixa inflacionária de 4 dígitos que se estedeu pelos anos 1990. Os três primeiros meses de 1990 foram caracterizados por um período de hiperinflação (quando o nível médio de preços de bens e serviços aumenta mais de 50% ao mês) – as taxas mensais em janeiro, fevereiro e março foram de 71,9%, 71,7% e 81,3%, respectivamente. Durante o começo da década, o governo de Fernando Collor iniciou diversas reformas neoliberais e de livre mercado com o objetivo de conter a hiperinflação e remediar o atraso tecnológico no país, incluindo os planos Collor I e II. Assim, o Plano Collor I foi lançado em 16 de março de 1990, um dia após sua posse como presidente, e entre as principais medidas estavam:

confisco da poupança em contas com mais de 50 mil cruzeiros (o valor seria devolvido depois de 18 meses, com correção de juros de 6% ao ano – como isso nunca aconteceu, as pessoas precisaram entrar na Justiça para reaver seu dinheiro);criação de uma nova moeda, o Cruzeiro, e do IOF (Imposto sobre Operações Financeiras);privatização de estatais e abertura comercial

Apesar de ter reduzido a inflação no curto prazo (a taxa mensal foi de 82,4% em março para 7,6% em maio), o Plano Collor I foi um fracasso pois além de não conseguir conter a inflação, esse pacote econômico foi extremamente impopular. Assim, em janeiro de 1991 foi lançado o Plano Collor II, com medidas semelhantes ao primeiro. Novamente, houve um bom resultado somente a curto prazo – no final do ano, a inflação chegou a cerca de 472%, houve aumento de desemprego, queda no PIB (Produto Interno Bruto) e o pedido de impeachment de Collor, que renunciou em 1992. Entre 1993 e 1994, foi lançada uma nova moeda, o Cruzeiro Real. No final de 1993, a inflação atingiu seu maior pico, chegando a 2.400%. Após quase um século de planos econômicos fracassados, o governo de Itamar Franco lançou o Plano Real no início de 1994, divido em três etapas: estabilização das contas públicas, lançamento da Unidade Real de Valor (URV), e o lançamento do Real. A URV foi criada para auxiliar no processo de transição entre o Cruzeiro Real para o Real. O governo estabelecia, diariamente, o valor da moeda virtual (em Cruzeiro Real), de modo que a inflação seguia subindo em Cruzeiro Real, mas não em URV. Além disso, o valor da URV era a cotação de fechamento do dólar no dia anterior, o que dolarizou a economia brasileira. No dia da transição (1° de julho de 1994), uma URV era equivalente a 2.750,00 Cruzeiros Reais. Depois, a URV foi convertida para Real na ordem de um para um, com o real valendo 2.750 cruzeiros. A inflação em julho de 1994 foi de 46,6%, e a primeira taxa registrada sob efeito do Real foi de 6,08%, mínima recorde em muitos anos. A partir de então, os índices inflacionários brasileiros se mantiveram em níveis suportáveis ao desenvolvimento (apesar de algumas crises enfrentadas que elevaram por um certo momento a inflação) e o custo de vida de uma considerável parcela da sociedade.

Como se proteger da inflação

Apesar de impactar a sociedade de forma geral, é possível adotar medidas para proteger pelo menos uma parte do seu dinheiro contra a inflação. Para isso, você pode investir uma parcela das suas economias em ativos com rendimento atrelado à própria inflação. Uma opção é o Tesouro IPCA+, título que paga uma taxa prefixada de juros somada à variação medida pelo IPCA. Além disso, existem as debêntures, títulos de dívidas de empresas, que podem ter rentabilidade atrelada ao IPCA, assim como os CDBs (Certificados de Depósito Bancário) e as LCIs (Letras de Crédito Imobiliário) e LCAs (Letras de Crédito do Agronegócio). Outras opções são fundos de investimento (ou fundos de inflação), atrelados a índices de preços, fundos imobiliários (que podem ter contratos atrelados à inflação), e aplicações de renda variável, como investimentos em empresas que possuam serviços ou produtos reajustados com a inflação. Veja também Vai viajar nas eleições de 2022? Saiba como solicitar o voto em trânsito. Fontes: Banco Central do Brasil, Serasa